張博凱曾以鴻海百頁大報告一炮而紅,近年研究範圍更擴大到陸港股,率領麥格理團隊打開全球知名度,使得本次傳出張已離開麥格理,震撼外資圈。

麥格理證券在28日發布的手機零組件報告指出,原本由張博凱負責的鴻海和大立光,將轉由台籍駐港科技產業分析師Verena Jeng負責。而該報告大篇幅提到鴻海未來動向,報告貢獻者也不見張,連最後附上的亞洲區分析師,都不見張博凱的英文名Allen Chang。

外界盛傳,張已離開麥格理,獲高盛證券以更高薪挖角,不過麥格理官方對張是否離職、會否派任新主管等,皆低調表示不便回應。

業界人士透露,張博凱離職是最近才發生的事,大約在一、二周前向麥格理同事發出道別信,可能轉換跑道。而新接任鴻海與大立光研究的Verena Jeng,當年由張親自找來麥格理,擔任其研究員,屬於中生代新生力軍,跟著張認真學習,表現頗受肯定。

張博凱在麥格理期間,既樹立個人知名度,也為麥格理立下不少戰果,因此獲拔擢為大中華區主管。去年被譽為「外資界奧斯卡」的《機構投資人(Institutional Investor)》雜誌票選張博凱為電子下游硬體分析師第二名,上游半導體排行前五,並因買方法人(buy side)青睞麥格理團隊積極發布各類關鍵趨勢與新興產業看法,封張為足以撼動資金的市場驅動者(Market mover)。

鴻海目標價從200元變92元的背後祕密》透視外資分析師的泡沫遊戲

2019-01-28

作者: 林宏達

左圖為里昂證券半導體產業分析師侯明孝(圖/攝影組);右為麥格理大中華區研究部門主管張博凱(圖/取自張博凱臉書)。

2019年1月3日,鴻海股價再次跌破70元關卡,後來雖然反彈站上70元,但過去1年,股價重挫加上減資,讓緊抱鴻海股票的投資人受傷慘重。

這讓人不禁聯想到,2017年6月15日,麥格理證券大中華區研究部門主管張博凱,喊出鴻海200元的目標價,現在看起來愈發刺眼。許多投資人還在問:「我手上的鴻海股票該怎麼辦?」

2017年,張博凱喊鴻海200元》2018年底,將目標價下修至92元

根據本刊取得的資料顯示,麥格理從2017年開始,就給鴻海200元的超高目標價,不管FII(富士康工業互聯網)上市稀釋獲利和美中貿易衝擊下,外資開始大賣鴻海股票,媒體也多次對鴻海前途示警,2018年3月,本刊也製作《郭台銘說不出口的真相》封面故事,分析鴻海面臨的挑戰。張博凱的目標價卻文風不動,直到2018年8月才開始下修。

很少人注意到,2018年12月14日,張博凱再度發了鴻海報告,這一次,目標價只剩92元。

張博凱改變了看法,他的報告裡,將鴻海2019年每股盈餘,從原本預估的15元,下修為8.3元,股價本益比從原本的15倍,縮水至11倍,目標價只剩92元,但即使鴻海精簡人力,他照樣給出「Outperform(超越大盤)」的評等。

在一般散戶的眼中,張博凱的預期和股價表現顯然是背道而馳。但是外界可能不知道的是,2017年,麥格理賣出的鴻海股票,創下5年來新高,收進的手續費跟著增加;2018年5月,他還在《機構投資人》雜誌評比中,同時被評為電子上游和下游前5名的明星分析師。

列名前5名明星分析師》2017年鴻海報告讓麥格理賺大錢

《機構投資人》雜誌評比分析師的方法,是由各機構法人投票選出,規模愈大者,投票權重愈高,但每家公司都只能投給3個分析師。張博凱出線,證明雖然散戶可能對他抱怨連連,但這些大客戶對他的表現可是相當滿意!

張博凱只是外資分析師的一個例子,更精確地說,他是sell-side外資分析師,他們的工作類似台灣的投顧公司,他們出報告,是為有意買進股票的機構法人,作為投資買進的參考,機構法人才是他們真正的客戶。除了對沖基金,也可能是各國主權基金,大型退休基金,或是重要的投資基金。

這群人經營的是對資本市場的影響力。不只手握千億元的美國對沖基金,會每天與台灣的外資分析師「熱線聯絡」,知名分析師發出一篇報告,就能影響數10億、上百億元的資金流向。

但散戶若是把外資報告當成一般人可用的投資指南,恐怕要冒很大的風險。過去幾年,股價狂飆的泡沫風潮裡,都看得到「張博凱們」的影子。

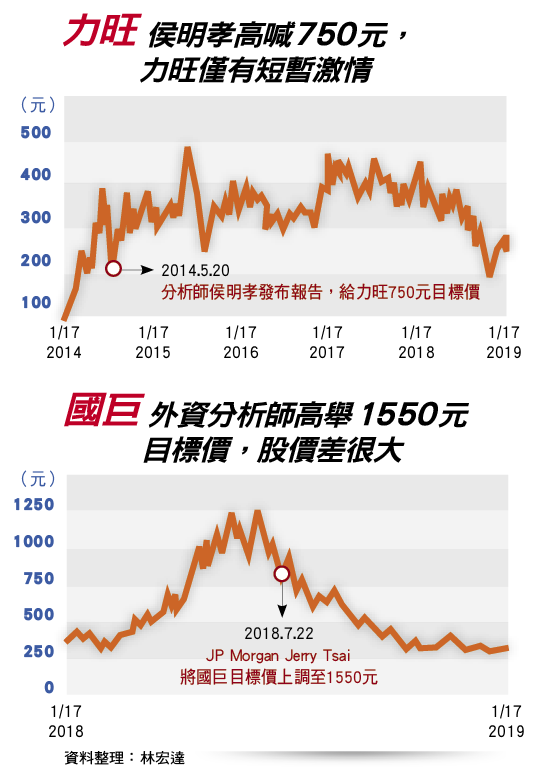

案例1、國巨。2018年國巨股價狂飆,7月22日,JP Morgan分析師Jerry Tsai和一眾外資,發布報告指出,國巨「月營收創歷史新高」,給國巨1550元的超高目標價;即使8月大股東賣股,國巨董事長在法說會上說「前妻只有一個」,外資仍給出Overweight(加碼)的評價,直到10月2日才大修目標價至770元;但當時,國巨股價早已跌破500元,至今也還沒站穩500元。

案例2、2014年5月,巴克萊證券分析師侯明孝發布報告,報告標題是「力旺:下一個記憶體界的ARM」,他給出750元超高目標價,不只是力旺當時股價3倍之多,還引發力旺股價大幅震盪,甚至驚動金管會出面制止。

再往前,還有上千元的宏達電,還沒算股性活潑的神盾等股票,外資占台股資金比重超過5成,要了解外資報告背後的祕密,先要了解這群外資分析師。

還有多少「張博凱們」?國巨、力旺也曾出現超高目標價

不管是美資、港資、法資、德資還是中資,高薪,是外資分析師的特質之一。多位金融業人士表示,外資分析師年薪千萬元台幣算「正常」,如果客戶下單買股的數量多,生意好,獎金更是可觀;明星分析師一年收入巔峰時可達到150~180萬美元,幾乎超過台幣5000萬元。

光寫報告,就能賺進千萬元年薪?實際狀況是,sell-side外資分析師的工作,是要服務資產百億,甚至上千億元的大客戶,靠客戶下單的手續費賺錢。過去報告不收費,但客戶下單買100元的股票,公司可以抽取約1%的手續費,聽起來很普通,但一家大客戶帶進的手續費,就可能高達數10億元台幣。

爭議1:資訊不對稱》只有大客戶能掌握第一手訊息

「看外資報告的時候,你要知道,你是跟有巨額資金的公司在競爭,他的勝算絕對比你大。」一位投資銀行老手觀察,對沖基金、機構法人,和證券承銷部門都會使用外資分析師的報告,背後有巨額資金的支持;分析師可以雇人從一家公司門口數卡車,推算出貨量有沒有增加,用散戶辦不到的方法,推算出貨量的有力證據,「他們絕對有能力比一般人更早就知道消息」。

先是掌握更多的訊息,再來就是看分析師要告訴你多少訊息,因此資訊不對稱,是外資法人的一大武器。「一般外人看得到的報告,恐怕只是分析師所寫報告的1/10不到。」業內人士觀察,要讓投資機構埋單,外資分析師經常會接到客戶的電話,「也許他目標價沒變、評等還是買進,但只要他在電話裡稍微表態,對方就會知道該減碼,反手賣出股票,」只有少數大客戶才能有機會與分析師直接交流,取得第一手資訊。

爭議2:拋出驚人目標價》為了創造亮點,分析師敢喊敢衝

評等怎麼給也是虛虛實實,「分析師不敢隨便調降公司評等」他分析,因此就會看到目標價愈調愈低,評等還是維持「Outperform(超越大盤)」的奇特狀況,他觀察,「分析師沒調降公司評等,有時是怕得罪人,」看到買進評等,恐怕也不能輕信,如果真的下手調降評等,才是表示分析師的真實看法。

分析師之間的激烈競爭,也是報告後面另一個不能說的祕密。「外資分析師的工作,其實很像網紅」業內人士觀察,他們賣的是在資本市場的影響力,經營產業人脈,另一方面也要適時創造話題,引領資本市場的趨勢。

「寫報告的人那麼多,他如何勝出,就要靠創造亮點。」一位前外資分析師觀察,以張博凱為例,他必須要成為市場焦點,客戶才會注意到他,來跟麥格理做生意;但是,跑鴻海的分析師那麼多,不乏有人脈、有經驗的老分析師,他必須要喊出一個別人沒有的觀點,才能吸引市場目光。事實上,張博凱不只對鴻海喊出超高價,也曾逆勢喊漲中芯、華虹半導體。

爭議3:與上市公司利益共生》不該說的訊息不能說,別遊走內線交易邊緣

一位分析師觀察,張博凱屬於「敢衝」型的分析師,他在美林的時候,美林的風格不會讓他任意喊出超高目標價,但到了麥格里,麥格里是澳洲新崛起的亞洲金融機構,就願意讓張博凱「放手一試」,「否則你這樣喊,也有可能被Sales Team打回票。」他觀察,高喊目標價背後,也有外資自己的發展盤算。

「其實分析師才不在乎什麼《機構投資人》雜誌的排名。」一位金融業者說,他們在乎的是客戶的內部排名,許多大型投資機構會對外資分析師進行更細緻的檢視,決定誰能打進這些持有數百億、上千億元的金融巨獸心臟。

有了研究觀點,分析師還要與銷售人員一起,全世界拜訪可能投資的機構投資人,希望對方埋單。一個分析師可能今天在法國,第2天就出現在愛爾蘭,甚至辦投資論壇,讓所有客戶集合在一起,先對誰銷售自己的觀點,怎麼講,甚至與客戶要約在什麼樣的餐廳,全都有講究。

明星公司的崛起,就會創造出明星分析師,如台積電成長就為夏鮑文、陸行之帶來分析師生涯的大機會。(圖/吳尚哲攝)

對這些大客戶來說,明星分析師的價值在於,他們可以要明星分析師約到重要公司的高階主管,當面討論公司前景。對分析師來說,能約到別人找不到的人,自然證明你是個咖。

為了拉高股價,公司也樂得與明星分析師綁在一起,形成魚幫水,水幫魚的共生關係。但分析師取得太多公司獨家消息也有風險,一不小心,公司內部衝過頭,就可能因為沒做好法遵,透露不該說的訊息,讓分析師觸犯《證交法》內線交易罪。

不過,首席國際投顧執行長張志榮指出,外資分析師對台灣資本市場仍有重大貢獻,不能把所有人混為一談。「10幾年前,台灣股市是主力當家,誰在談本益比?」他觀察,這幾年,外資占台灣權值股的比重愈來愈高,外資報告的介紹,對活絡台灣資本市場,讓公司價值被看見,絕對有正面幫助。

只是對一般人來說,看到外資報告提出超高目標價,恐怕心裡要先打個問號,「你要想想你是第幾手看到這個消息的人」一位金融業人士提醒,外資報告真正的讀者,是那些擁有海量資源的金融巨擘,只有保持獨立思考,一般散戶才不會住進「外資套房」。

https://www.wealth.com.tw/home/articles/19536

《機構投資人》雜誌(Institutional Investor)2018年票選結果出爐,摩根士丹利「四連霸」蟬聯亞洲最佳研究團隊榮耀,電子產業上下游個人票選,則由麥格理張博凱罕見得到前五名的雙料肯定,以及瑞銀呂家璈衝上半導體團體與個人冠軍,最引人側目。

團隊方面,摩根士丹利連續4年獲得《機構投資人》雜誌評選為「全亞洲研究團隊」(不含日本)之冠。摩根士丹利在共35項的票選項目中,有高達31項位列前三名,也摘下台灣區票選桂冠。

瑞銀證券亞太區半導體首席分析師呂家璈率領的半導體研究團隊,去年在團隊票選名次中獲得第二,今年更上層樓,一舉衝上冠軍。其個人也獲得該領域最高的79票,成為團隊、個人雙料稱霸者。

呂家璈2013~2015年任職於摩根士丹利時,便達成半導體個人領域三連霸;任職於瑞銀後,去年中反市場喊進聯電,國際資金同期間加碼聯電約170萬張,引領市場功力極為強大,是近期代表作。

半導體團隊排名緊追其後的,則是瑞信證券,以及由中生代明星分析師詹家鴻帶領的摩根士丹利證券半導體研究團隊。詹家鴻在呂家璈離開大摩後,帶領團隊無縫接軌,研究品質備受肯定,同樣連年進占排行榜。

半導體個人比項的第二至五名分別是,瑞信艾蘭迪、大摩詹家鴻、花旗徐振志、麥格理張博凱。

■張博凱演出大驚奇

麥格理的張博凱是本次半導體上游、下游硬體分析師個人排名中的驚奇,不但在下游領域獲得第二,連上游半導體首次進榜就衝上第五,雙料奪下佳績,是該票選罕見成就。逆市場喊買中芯國際(SMIC)、華虹半導體取得成功,是他的代表作,後者初評時股價約港幣10元左右,迄今已大漲8成。

張博凱並帶領團隊固定發出大陸智慧機市場觀測、機器人產業脈動,搶下趨勢領導者(Trend leader)地位,買方法人給予張博凱評價更高,封為牽動資金挪移的市場驅動者(Market mover)。

「外資圈常青樹」瑞銀證券台灣區研究部主管董成康,本次帶領團隊奪下台灣最佳研究團隊第二名殊榮,一直是該票選的常勝軍,其精闢與有力的看法,深受客戶信賴,並不令人意外。

(工商時報)

留言列表

留言列表