| 宏正109年第四季股利:現金3元

(110/03/09 20:36:11)

|

|

公開資訊觀測站重大訊息公告 (6277)宏正公告董事會決議109年第四季股利分派 1. 董事會決議日期:110/03/09 |

展望後市,短期因為美國貨物塞港、部分產品客戶下單遞延、低階產品缺料、通路庫存調節等因素影響,出貨表現略微低迷,不過今(2021)年全年而言,受惠亞洲半導體廠投資需求增溫,預期Over IP KVM(遠距管理KVM)動能強勁,加上併入機櫃廠儀信訂單以及整合效益逐步發揮,預估今年全年合併營收可望恢復成長、突破50億元水準、挑戰2018年營收歷史新高水準。

宏正2月營收3.40億元,月減15.36%、年減10.38%,累計前2月營收年減2.17%,宏正表示,前2月營收表現低於內部預期,主因美國貨物塞港,由於疫情關係,港口工人減少,貨物到港時間延後2-3周,使得客戶下單也往後遞延,另外缺料問題持續壓抑出貨,以及因為疫情關係,通路商下單也會有所保留。

不過今年全年而言,受惠亞洲半導體廠投資需求增溫,預期Over IP KVM動能強勁,加上併入機櫃廠儀信訂單以及整合效益逐步發揮,預估今年全年合併營收可望恢復成長、突破50億元水準、挑戰2018年營收歷史新高水準。

宏正指出,Over IP KVM佔營收約12.3%,自去年下半年以來,亞洲半導體投資需求強勁,帶動Over IP KVM出貨明顯增長,依目前能見度,預期今年Over IP KVM出貨仍有亮眼表現,主要需求除了台灣,還包括中國、印度以及韓國等地區。

至於企業型KVM(non Over IP KVM),宏正指出,受到OEM客戶訂單遞延,後續表現還需要持續觀察,不過當中鎖定注重資安客戶的secure KVM產品銷售表現則是穩健成長,目前也著手開發新版本,預計今年第4季推出。

低階KVM方面,去年第4季有拉貨需求,不過今年初通路商開始調節庫存、尤其是西歐通路商,使得1-2月拉貨動能趨緩,此外,中低階產品晶片缺貨,多少也影響出貨表現,後續還需要再觀察。

泰國廠設立進度方面,宏正表示,目前按照進度進行,目標3月試產、量產預計在今年6月左右,目前主體建物完成,人員也陸續到位作教育訓練,目標今年泰國佔總產能9%,2025年佔超過5成產能。

宏正殖利率上看10%!收息股長青樹打入晶圓代工廠 高階監控市場大有斬獲

2021-02-09

作者: 劉志明

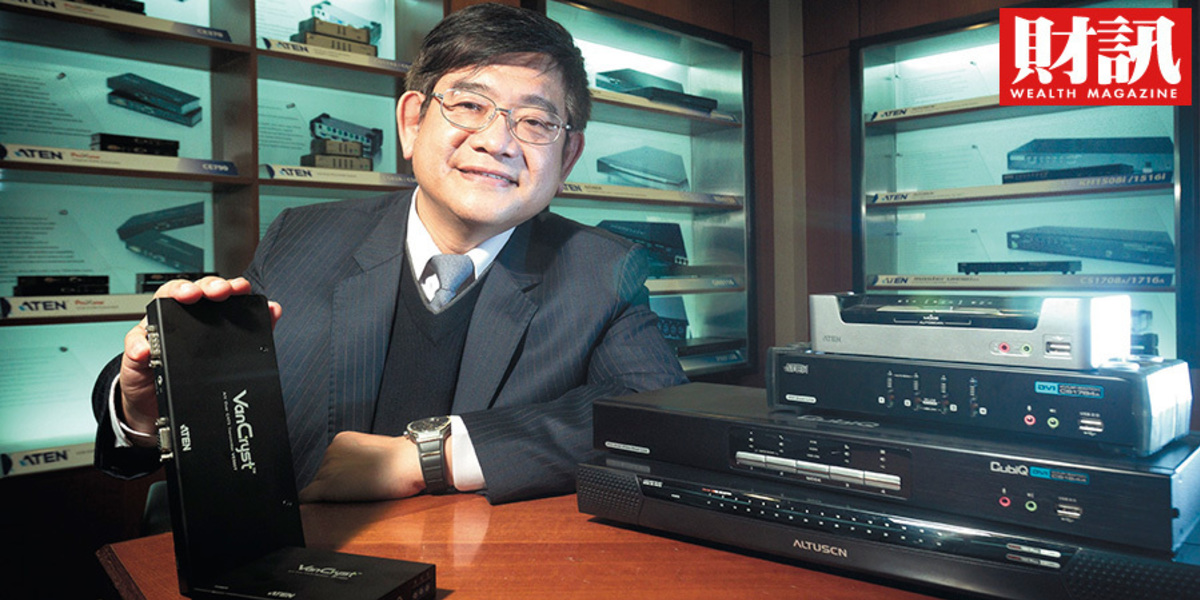

宏正長年高獲利、高殖利率,是董事長陳尚仲重視研發的成果展現。(圖/攝影組)

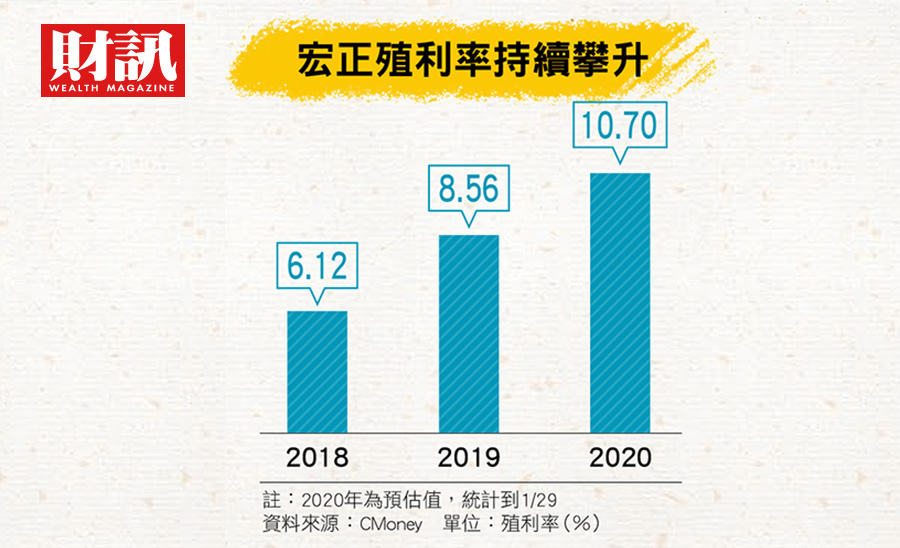

宏正一直是穩定高殖利率股的首選群之一,雖然去年遭遇疫情逆風,但是公司卻巧妙的引導新出路,展現韌性,今明兩年,預估仍是高殖利率股的代表。

去年疫情嚴重影響全球商業運作,對以外銷為主的績優長青公司宏正來說,猶如逆水行舟,董事長陳尚仲因而提出應對策略多元布局、尋找新出路。結果在非常不利的環境下,公司去年營收僅衰退4.23%,業外因為處分長期投資的小金雞信驊,EPS(每股稅後純益)可能衝高到12.5元以上,估計今年配息挑戰9元,殖利率可能躍升到10%以上,展現宏正應對危機的能力。

多元布局尋找新出路 降低疫情衝擊

宏正是全球第一大KVM(多電腦切換器)與USB(萬用匯流埠)研發與製造商,市占率3成以上;近年開發更高階的專業級影音產品,如夜店的影音設備、運動用品店的展示影音設備,以及企業級視訊會議設備等。但過去1年,這3大類產品都因為疫情,不是暫時停工,就是更新時程延後,讓宏正去年上半年業績一舉衰退近8%,尤其是在東京奧運停辦,運動賽事延期,加上原物料上漲,台幣升值,對宏正根本是暴雨級的衝擊。

不過,宏正經營團隊在逆境中展現韌性,山不轉人轉,居然把夜店影音設備商機,延伸到晶圓代工設備、航空監視器等高階設備上,結果下半年業績持續回穩,今年本業也將穩健向上。

宏正視訊產品中心協理張昌興透露,由於疫情讓航空飛機班次大幅減少,機場運能大減,有規畫的機場反而趁這個機會超前部署,大幅更新機場的監控系統,今年這些需求也將持續提升。宏正能將夜店酷炫的影音傳輸技術,搶進機場監控設備,主因公司開發出比信驊高速傳輸IC更快速度的轉換技術,達到幾毫秒等級的影音傳輸視訊設備,規格超高,還比國外大廠便宜7成,進而獲得波蘭、中國華中地區的機場系統營運商認可,成功打入過去台灣廠商幾乎擠不進去的機場監控系統,讓宏正業績止穩。

不只打入機場監控設備,高階半導體監控市場,宏正也成功達陣。宏正企業產品中心資深經理呂以文指出,12吋晶圓廠設備幾乎全自動化,但設備故障排除仍需要人員進廠維修,如果能在無塵室外事先監控設備不順暢的狀況,對排除晶圓製造故障、減少人員進出、提升整體良率也很有幫助,因此宏正高階的視訊監控設備,成功打入12吋晶圓製造的設備中。由於半導體的商機持續火紅,讓公司不擔心疫情影響業績的回升。

監控系統 讓國際機場、半導體業埋單

法人指出,宏正默默布局,成為高階晶圓廠關鍵監控的設備供應商,因此只要半導體廠持續增加資本支出,宏正也會同步受惠。

群益投顧產業研究員陳長榮指出,宏正的產品線9成以自有品牌ATEN行銷全球,在全球有17個據點,通路布局完整,競爭對手多為美國業者,由於產品穩定與技術門檻高,同業間殺價競爭狀況並不嚴重,加上產品屬少量多樣,客製化程度高,因此,宏正的毛利率均維持在55%以上。

在多元布局的規畫下,宏正也積極投入個人影音產品的開發。因應網路直播商機崛起,公司開發出新一代直播機,售價只要3萬多元,但可以一鍵切換不同鏡頭,也可以利用一台平板直接剪接影片,功能媲美10萬元以上的專業剪接設備,推出後相當受到歡迎。疫情期間,該產品創造5000萬元的營收,雖然原本目標客群為「網紅」,在功能頗獲好評下,不但成功擄獲歐美網紅,也因為許多學校需要直播上課,因而開始打入線上教學市場,未來成長潛力看好。

過去宏正生產基地只在台灣與中國,但20年前董事長陳尚仲就在泰國購置3000多坪土地,宏正財務長陳健南指出,今年將完成泰國生產基地的布局,以符合美中貿易戰產能規畫需求,其中泰國含建廠設備總資本支出4億元台幣,預估今年第1季試產,未來四4年將產能逐步提升,取代中國多數產能,降低輸美關稅25%的影響。

目前宏正的產能位於台灣、中國兩地,其中,中國相關產能主要用於生產中、低階機種,出貨量達全公司7成,但出貨金額僅占50%;然而,受到美中貿易戰影響,在中國廠區出貨的產品遭課稅25%;為此,宏正將分5年,將產能逐步移至泰國廠生產,除規避遭美國政府課高關稅外,由於東南亞地區也是中低階產品線的重要市場,泰國廠可以就近服務客戶,目前宏正規畫今年泰國廠營收比重可達9%,2025年要提升至5成。

分散中國產能 泰國廠今年量產

法人指出,宏正出貨狀況受到疫情衝擊已經漸漸減少,今年本業恢復成長,估計可達1015%,去年第2季處分信驊股票,讓宏正去年EPS將超過12.5元,其中本業約4.8到5元,業外可達7.3元,預估宏正今年主要產品業務都會成長,本業EPS將重新站穩6元以上,獲利成長可達兩成。

儘管今年已經無法再有業外處分利益,但以宏正董事會規範本業配現金息率達9成來估算,以目前股價84元,今年現金殖利率估計挑戰10%以上,明年也有5%,將是適合存股的長青高殖利率好公司。