2021/06/01

〔記者王孟倫/台北報導〕台新金併保德信人壽,金管會宣布,5月31日已同意台新金融控取得保德信國際人壽100%股份之申請案,台新金控應依所報規劃完成向金管會承諾之事項,並函報金管會認可後生效。

金管會表示,經審核本案尚符合金融控股公司法及保險法相關規定,不過,考量本案台新金控向金管會承諾保障保德信人壽之保戶及員工權益、長期經營保德信人壽、配合保德信人壽未來十年之增資資金需求辦理注資等事項,須提報董事會通過。

因此,金管會採「附條件核准」,等到台新金控將相關承諾事項提報董事會通過,並檢送董事會議程及議事錄、與保管機構簽訂之保管股票暨授權處分契約,以及由保管機構出具之保管資產明細表等資料經金管會認可後生效。

金管會也要求台新金控,應依向金管會承諾之事項,於期限前出售保管資產以取得自有資金辦理交割;另請台新金控依資訊揭露相關規定公告相關重大訊息,並就向金管會承諾之事項,提報股東會。

2021-05-26 00:52經濟日報 記者陳怡慈/台北報導

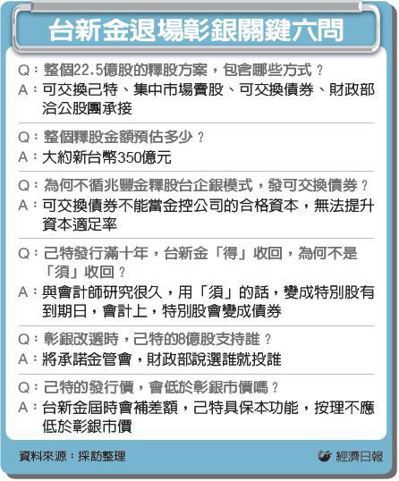

台新金控(2887)規劃釋出全部持有的22.55%彰化銀行股權,總金額初估約350億元,其中8億股、7.7%已規劃發行己種記名式交換特別股,其餘14.5億餘股也打算透過集中市場賣股、發行可交換債券、由財政部洽特定人等方式釋出,將從「彰銀案」裸退。

上述發行8億股己種記名式交換特別股(簡稱可交換己特)的議案,已列入台新金今年股東常會討論事項。台新金總經理林維俊昨(25)日表示,這是台新金董事會通過的提案,股東會雖延後舉行,修章、送股東會討論、發特別股的程序不會因為疫情而改變,還是會按照程序走下去。

這項龐大釋股方案,將由可交換己特打頭陣,等今年台新金股東常會通過,8億股己特順利發行之後,台新金將洽詢財政部,公股團承接剩餘持股的意願;倘若雙方還是談不攏,台新金將自行在集中市場賣出,或搭配發行可交換債券來減少對彰銀股價的衝擊。

台新金初步設算,可由財政部安排公股團承接14.5億股中的8億股,其餘6.5億股由台新金自己在集中市場每天賣一點,或搭配發行可交換債券來釋出。

台新金己特的投資人,第八年起,才可以按一比一的比率,把一股台新金的己特換成一股彰銀普通股,為何需要等這麼久?

相關人士解釋,因金管會規定,金控公司發行的特別股若要變成合格資本、可計入CAR(金控的資本適足率),特別股的發行年限至少要七年以上。

投資人持有己特的前七年,如同其他金控公司發行的特別股,每年可領取股息,台新金規定己特的股息年利率不能超過4.5%,未來將按市場行情訂出價格,不願具名的美系外資分析師說,4%以上就有認購誘因。

台新金的己特發行條件,並未明訂強制交換,或是公司必須強制收回特別股,外界疑惑台新金屆時要是不收回,己特無法全數變成彰銀股票,怎麼辦?

相關人士說,強制等於特別股有到期日,會計上會變成「債券」,台新金會本誠信原則,第11年起收回流通在外的己特。

台新金彰銀從併到分手大事紀

https://ctee.com.tw/news/finance/466158.html

留言列表

留言列表