撰文/王子承

台積電創辦人張忠謀曾說:「台積電一分鐘都不能缺電。」為了避免眨眼間的斷電,而必須報廢整片晶圓,該公司6年前就大舉部署不斷電系統(UPS)。然而,你可能會很訝異,這些系統裡的電池模組,居然大多數是由一家面板廠製造的。

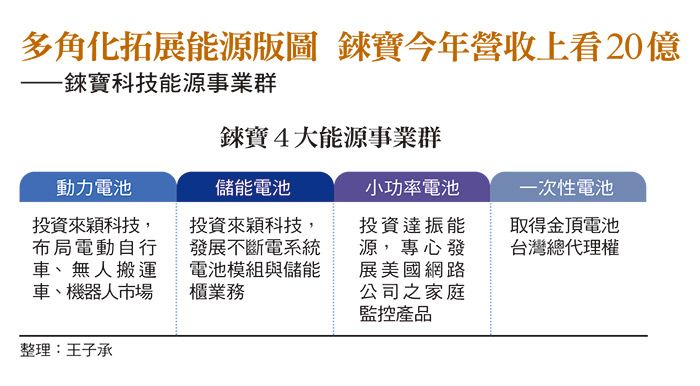

這家公司,就是隸屬錸德集團旗下的錸寶科技。這家二○○○年成立的公司,是全球被動有機發光二極體(PMOLED)面板龍頭廠,兩年前開始往電池產業「斜槓」,截至今年上半年,電池事業的營收占比已達5成,今年更將衝至7成。

但,明明本業是做面板,為何會插旗電池事業呢?這背後與該公司,甚至可說是台灣整體面板業遇到的瓶頸有直接關係。

搶救下滑業績 切入電池模組

儘管PMOLED被認為是利基型技術,但近年來其市場規模並未擴大,加上錸寶客戶——谷歌旗下智慧錶業者Fitbit遭遇營運亂流、需求下滑,同時又有中國清越光電、信利國際積極搶進,導致錸寶的營收從2018年歷史高點25億元,一路下滑到2020年的17億元。

感受迫切危機感、盼能盡快搶救下滑業績的錸寶,當下決定用投資併購的方式快速進入一個新市場,而電池,這個目前在全球堪稱稀缺資源的產品,當時便備受錸寶關注。

錸寶執行長王鼎章說,過去母集團就曾投資太陽能業,對於電力、能源產業並不陌生,尤其深入研究後,認為電池模組需求成長性高,投資金額也相對可控。

2019年,錸寶透過內部讀書會,一一研究市面上的電池模組公司與技術。王鼎章發現,雖然電池模組廠的資本密集度小於面板廠,但毛利率卻往往遜於面板廠,原因在於電池模組的原料——電芯的採購成本偏高,因此管理就顯得相當重要,這點剛好是擅長少量多樣產品的錸寶強項。此時,機會也正好找上門。

錸德在2019年成立的電動自行車電池模組廠「來穎科技」,因為市場太過競爭,導致成立頭兩年營收始終掛零。直到2020年,與儲能解決方案商儲盈科技洽談,接下為其不斷電系統電池模組的代工訂單,預計要供應給全球晶圓代工龍頭。

但當時因來穎生產經驗不足,遲遲無法導入量產,眼看來穎處於能否「黑翻紅」的關鍵時刻,錸德集團董事長葉垂景與王鼎章經過兩次長時間討論後,葉垂景決定把來穎交給已研究電池產業兩年的錸寶經營。

錸寶接手後,發現來穎「交不出貨」的問題出自管控原物料的能力較差,導致不敢一次買完所需的原物料,讓儲盈拿不到需要的貨。於是,錸寶調派自家業務、生產管理、研發單位的人員,進駐來穎協助控管供應鏈。

當錸寶進駐來穎後,進一步發現,來穎長期採用的製造執行系統(MES),是母公司錸德過去在光碟片業大量生產製造的系統,但客戶也就是儲盈的需求是少量、分批次下單。為解決這個問題,錸寶導入自行研發、適合少量多樣製造的供應鏈管理與採購系統,幫助來穎解決問題。

大艦隊策略奏效 營運虧轉盈

經過3個月的改造,半導體客戶浩浩蕩蕩到了來穎工廠查廠。當時,客戶劈頭提出的要求,竟是要產線員工把製造電池的十道工序紀錄,通通都要放到建置的網路系統上。不僅測試電池的結果要回報,甚至出現不良品的原因都要寫得鉅細靡遺,以便反映給供應商。但以過去顯示器產業來說,最多只是抽檢,且產品數據也只是提供給產線人員做基礎判斷,不必如此詳細分析。

「我們以前也常被國際電子大廠稽核,但要求這麼細,還是第一次!」當時參與查廠的錸寶財務長江明憲表示,客戶會有這項要求,是為了避免問題出現第二次,並能讓其他供應商作為後續參考。雖然看似建立這樣的系統不難,但為了與客戶溝通需求、串接系統,前後就多花了3個多月時間。

除了幫助管理供應鏈、協助達到客戶的要求,錸寶也在資金面協助來穎。

過去資本額僅1.3億元的來穎,若接10億元大單,光是採購電芯就要現金5億元,形成沉重的財務負擔,更遑論還要多聘一倍人力。而在錸寶接手後,導入類似佳世達併購公司後的「大艦隊」邏輯,一旦接到大單,就由錸寶協助採購,並輔佐公司架設產線。

在錸寶幾乎動用所有資源協助下,來穎終於通過半導體客戶認證,於2021年6月正式量產,並在同年轉虧為盈。目前來穎為此客戶不斷電系統電池模組的主力代工廠,帶動公司去年營收達5億元,每股盈餘1.5元。

除了來穎外,錸寶在2020年還投資另一家虧損多年、原隸屬統振的電池模組廠「達振能源」。這家過去承接宏達電訂單、以手機電池模組為主要業務的公司,近年常因客戶手機銷量不佳,得不斷提列上億元的庫存跌價損失,導致公司在2018年還得減資5成度過難關。

雖然獲利表現疲弱,但當時的達振,手上握有美國網路巨擘的訂單,為其家庭監控產品提供電池模組。錸寶就是看上這點,加上達振的母公司統振也想淡出持股,因此2022年1月錸寶砸下1.7億元,增持達振股份至5成。

只不過接手後,錸寶才發現事情比想像中棘手。原來,達振因為急著開發新客戶,但業務人員又不足,導致上述的美國網路巨擘認為自己被冷落,而不願對達振增加訂單量,甚至一度傳出可能轉單至其他電池模組廠的風聲。

得知此事的錸寶,先飛往美國代為修補客戶關係,且要求達振的業務人員須以服務美國大客戶為主,將本來達振手上快十個案子、營收占比僅1成,卻要花掉兩成研發資源的新案子暫緩。

只是,改革通常也意味著衝突,除了一開始達振在對岸的陸幹不適應,台灣分公司的員工也因改革幅度大,出現近半數員工的離職潮。

度過陣痛,錸寶後續也協助生產線改造,後來的達振不僅沒有失去美國大客戶,甚至在訂單占比上還有所提升。總體來看,錸寶接手達振的半年後,除了讓公司毛利率從7%提升到12%,月營收也從7千萬元提升至1億元。

挑戰台灣前5大 搶領導地位

今年,錸寶的面板本業因同業競爭、中國封城等因素干擾,讓該公司上半年獲利僅3百萬元,不過電池模組事業卻獲利兩千萬元。

法人預估,2022年錸寶認列兩家電池模組子公司的營收,有機會來到20億元的新高,挑戰台灣前5大電池模組廠。只是有電池業者指出,來穎的大客戶儲盈傳出將自行設立產線,因此未來是否轉單,得持續觀察。

曾經錸寶一度負債率達9成,王鼎章形容,當時資金緊張程度可謂「叫天不應、叫地不靈」,銀行也不願借錢,最後只好從內部撙節,並仔細挑選客戶、不接量大但獲利不佳的訂單,或許這個管理DNA,讓這家面板業起家的公司,適合得靠管理取勝的電池模組產業。…(更多內容,請參閱最新一期《今周刊》第1343)

MoneyDJ新聞 2018-12-24 10:10:22 記者 許曉嘉 報導

錸寶董事長葉垂景指出,錸寶公司成立18年來,因為較早投入、當時環境不成熟、曾經遇到許多問題,包括產品使用、客戶教育等等,但是公司秉持用對的人、在對的時間、推出對的產品,堅持至今。2015年掌握了穿戴手環商機,接著又抓住網通產品機會,近幾年獲利明顯提升。

中美關係對於全球產業的影響是全面性的,但外在環境是企業無法控制的,錸寶會審慎觀察,戰戰兢兢來因應,以維持穩定獲利為目標。

面對眾多顯示技術競爭,錸寶總經理王鼎章表示,AMOLED相較於PMOLED成本較高,並且主力應用集中在中大尺寸電視及手機等大宗商品,Mini LED還在小量生產階段、良率尚難掌控。Micro LED受限於巨量移轉技術仍在實驗階段、未達量產水準。因為巨量移轉在面積越大時、良率越低。短期來看,與PMOLED競爭的技術,主要還是TFT LCD和STN LCD。

王鼎章強調,由於PMOLED發光效果較均勻,因此正迅速取代STN LCD產品。為了維持競爭力,公司也積極投入專利佈局,從元件結構、有機鍍膜關鍵技術、OLED封裝技術,到黃光製程技術、PMOLED應用技術等方面都有已申請或申請中的專利,總計專利數超過40篇。

錸寶成立於2000年,專注於PMOLED顯示器生產,也是台灣第一家投入OLED產業的公司。由於投資較早,早期台灣OLED產業尚未成熟,因此歷經不少艱辛挑戰。2015年因掌握了穿戴裝置市場商機,營收成長、順利轉虧為盈。2016年持續拓展網通客戶,2017年又打入智能家電市場,並擴建40%產能。

公司在2018年11月通過台灣證券交易所審議,達成股票掛牌的里程碑。預計12/26-12/28進行競拍作業,1/17掛牌上市。日前更宣布與美商Luminit合資成立Luminit Automotive Technologies,未來雙方將攜手合作擴展OLED光源在汽車照明的應用。

錸寶接單以客製化訂單為主,採彈性製造模式,客戶訂單進來24小時內就會交出產品設計圖,並且以國際一線品牌大廠客戶為主。過去主要產品集中在穿戴裝置、醫療、網通等三大應用。目前穿戴裝置仍是主力產品,包括醫療、網通、智能家電、工控、金融等其他應用產品也都穩定發展,同時積極發展OLED照明,除了汽車照明外,也希望拓展到其他照明應用。

產品功能方面,錸寶於2017年推出全彩PMOLED,以及整合型電容觸控PMOLED,2018年推出內嵌式多點式電容觸控PMOLED,接下來將進一步發展可撓式產品。

對於2017年營收成長幅度較小、僅年增近6%,王鼎章說明,主因是產能不足,經過擴產40%,2018年已恢復成長,累計前11個月營收來到23.19億元、年增13%。而2018年前三季獲利較少,是因為發放股利,以及產品組合較差、導致毛利率下滑。累計前三季每股盈餘4.72元、年減26%。

主要是2018年下半年正好有幾家品牌客戶新產品在下半年放量,有蠻高比例在這些全新產品,因為3C產品設計日益講究差異化,雖然公司跟客戶共同設計、還是有很大挑戰,良率較低、影響毛利率和獲利。最近這些新產品的良率已經拉升到正常水準。

預估到2019年,錸寶每月折舊費用大約在500多萬元,未來重大資本支出為傾向例行性保養及維修,來降低成本、增加產能。由於去年增設的新設備還有25%產能優化空間,因此短期內(可能兩年內)沒有重大資本支出。過去顯示器投資就是一代線一代線去投資,但是光源部分主要是看技術、不是看尺寸,可以用一個模組一個模組拼起來。