會計師呂欣諄解讀財務報表的祕密 長期投資不蝕本,再年收股息100萬

2019-07-06

作者: 盧冠杰

「一個都不懂財報的人,投資股票是一件很盲目的事。」在問到投資新手該怎麼開始投資時,存股超過20年的會計師呂欣諄第一句話就這樣說。

的確,對呂欣諄來說,一開始投資股票可沒那麼簡單。儘管學的是會計,在學校念書時,周圍的同學也有人在玩股票,但她還只是聽聽大家的經驗,不敢進場。即使出了社會,投資第一檔股票也是猶豫再三。她想,既然有會計專業,那就把教科書上教的東西都一一套用吧。

在過去網路資訊不發達的年代,她四處蒐集公司財報,將財報上的數字一筆一筆建檔,等到建立具參考價值的資料庫之後,再根據會計教科書上教的知識,比較流動比率、速動比率、負債比率等數字,挑出符合教科書標準的完美股票。

而這兩檔股票,一檔是鴻海、一檔是光寶科,全都是電子股。第一次投資也讓她嘗到甜頭,光是靠著投資鴻海就賺到房子與車子;光寶科雖然在往後幾年的財報數字不再亮眼,但在當時的確是績優股。

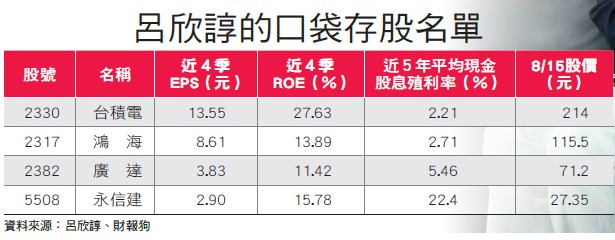

之後,呂欣諄靠著看懂公司財報,找出長期投資的標的。她曾以30幾元的價格買進台積電,中間一度獲利了結出場,目前手中重新布局的台積電,成本也只有70幾元。除此之外,她也曾在20多元買進桂格,直到200多元才賣出。目前手中的基本持股有鴻海、廣達、永信建,都是持有多年的股票。

雖然偶爾會換股操作,但對呂欣諄來說,大多數的股票就算股價翻倍也會緊緊抱牢,不但賺得股價上漲的資本利得,每年還可以領得100多萬元的股息,折算股息殖利率,大概都可以維持在6∼8%之間,今年就算是股價飆漲,股息殖利率也可以維持在4.5%左右。

比較獲利數字 找出會賺錢存股標的

熟悉存股的人,聽到要存電子股,可能會遲疑,電子產業個股波動大,怎麼能夠存股?不過,對呂欣諄來說,一切都看財報數字,如果公司出問題,財報數字都會有蛛絲馬跡。

不過,財報數字看似繁雜,該從哪裡著手?她提到:「獲利絕對是投資的出發點。」但這裡的獲利,指的不是公司賺不賺錢,而是自己有沒有賺到錢。要讓自己賺到錢,就要看公司本身的獲利、現金流量和配股配息的股利政策。

要看公司有沒有賺錢,從看損益表開始。損益表可以看到公司的獲利狀況,包括營業收入、營業毛利、營業利益、稅前稅後淨利、每股盈餘等數字。在這裡,呂欣諄會先從營業收入看起,最簡單的觀察就是營收的變化。如果一個公司要維持與過去相同的表現,營收就不應該衰退太多,所以每個月10日公布上個月的營收數字,就是要觀察的指標,不管是年增率還是月增率出現變化,只要公司的營收減少,就是要密切觀察的警訊。

除此之外,獲利數字也很重要,尤其是年度獲利數字。呂欣諄會從12月和1月開始陸續有新聞提到公司獲利狀況時,便開始注意訊息,然後等到3、4月公司年報正式公布時,再來看真正的數字狀況。

僅僅找出賺錢的公司還不夠,還要看這些獲利是帳上獲利,還是公司真的有拿到錢,這時,現金流量表中的「營業活動現金流量」就顯得相當重要,營業活動現金流量是正數,才表示本業有進帳賺到錢。

配股配息長期穩定 一旦獲利抽離本金

對呂欣諄來說,配股配息也是重要的選股要點。長期存股,就是希望定期拿回報酬,所以她會挑選殖利率5%以上的股票,而且過去幾年都能填權、填息的股票。沒有填權、填息,等於拿投資的本金去配股配息,自然不是很好的標的。

能夠快速填權、填息,對市場來說也是一項利多,這樣更會激勵股價再次上漲。最後,對呂欣諄來說,更重要的是保本,而保本的重點,是在需要變現時可以馬上出脫,所以她投資的股票交易量不會太小。她的標準是交易量至少要有平常下單量的百倍以上,也就是說,如果一次下單10張,一天的成交量至少要1,000張以上的股票,確保隨時能夠出脫股票。

對她來說,選股是一個耗時耗力的工作,所以平常大多持有5、6檔股票,如果是投資一檔新標的,她會先試單,以設定賺5∼7%的報酬,並設定停損點,當股票表現如預期的好,才有可能變成長期的投資標的,繼續加碼。另外也會根據殖利率的高低汰弱留強。因此,留在帳上的股票,即使不是市場最熱門的股票,也是配股、配息比較好的股票。

另外,為了減輕長期投資的心理負擔,她會把賺錢的股票先拿回本金,只留下股利繼續存股。例如她投資的永信建、台積電都早已拿回本金。

避開過多轉投資公司 隨時觀察經營者管理風格

或許是學會計的原因,就算工作會接觸到上市上櫃公司,她還是認為自己收到的訊息永遠比別人晚,所以如果只是聽到「明牌」買進,永遠都是買在最高點。但是,財務報表都有跡可循。

就以損益表有賺錢,但營業活動現金流量不是正數來看,這可能有兩種情況:一種就是用存貨來美化財報,實際上並沒有真的把貨銷出去;另一種情況就是公司創造銷貨的假象,但實際上都是關係人交易,公司其實並沒有收到錢,只會看到應收帳款的增加。

對於轉投資交易,也要注意其中隱藏的財務風險與管理風險。呂欣諄提到,其實一家公司進行轉投資,就與我們投資一樣,目的都是為了賺錢,但為什麼這家公司要轉投資?通常就是閒置資金太多,本業已經沒有什麼值得投資。所以如果投資一家有很多轉投資的公司,如同把錢拿給公司的外部經理人幫忙投資一樣。

只是很多時候,這些轉投資可能會因為虧錢,從短期投資,後來轉列為長期投資,甚至收購變成子公司或公司內部的一個單位,最後結果,當然是轉投資失利。即使轉投資看似賺錢,但是這家轉投資公司是否會配股、配息,使賺到的錢流回公司,這並不一定操之在公司手上,中間其實有機會產生很多關係人交易,對一般散戶來說,不一定能夠掌握,所以她建議:「最好不要投資一家也在從事長期投資的投資公司。」

另外,從公司高層的一言一行,也是呂欣諄選擇長期投資標的的要點。她舉例,在高雄氣爆和台南大地震發生之後,有很多公司慷慨解囊,但這些捐款用的是公司的錢,還是老闆自己的錢?對她來說,有很多老闆認為公司是自己的,所有的花費都用公司的錢,但永信建的老闆並沒有這樣做。「從一件小事,就可以看到一個人做事的習慣,更何況在面對關鍵時刻的時候,便是考驗這位負責人的品格。」呂欣諄說。

面對上市櫃公司出現財報作假的問題,她認為,對一個外部股東來說,財報是唯一可以取得的公司內部資訊,這些資訊不多,而且還只是法令的最低要求,如果公司連這樣的低標都沒辦法達成,即使財報作假對業績沒有影響,但對股東來說都不太友善,所以不建議投資這類公司。

長期抱股需戒慎恐懼 定期追蹤汰弱留強

對於初次進場的投資人,呂欣諄建議,從龍頭股開始挑選,再搭配財報篩選。另外,她也提供一個每年賺取除權除息行情的方法。在3月或4月年報公布時、股東會開會以前,這時,從損益表和現金流量表已經可以看出公司有沒有真的賺錢;然後再配合過去幾年的資料,判斷一家公司當年可能的配息狀況,選擇預估殖利率較高的公司先投資。因為這時股價通常還不會先反映配息行情,所以當開完董事會公布配息時,股價會上漲;如果之後快速填息,股價還會再漲一波,這時就可以賺到填息與填息利多的價差。

雖然呂欣諄建議可以從龍頭股開始投資,不過,她感嘆台灣的企業家都是強人治理,所以就算是她鍾愛的台積電,也害怕在張忠謀退休後,公司沒有優異的表現,她說:「沒有一個標的是長期投資,永遠都要保持戒慎恐懼。」因此,持續追蹤財報,汰弱留強,才是維持存股績效的關鍵。

留言列表

留言列表