信音,本是台股再平常不過的連接器公司,因為子公司在A股掛牌,讓外界一次注意到連接器產業未來、中國證券市場改革,以及供應鏈變化下的「就地融資」議題。

7月17日,上櫃公司信音持股61.2%的子公司信音電子(中國),正式在深圳交易所創業板掛牌;信音成為第一家在A股掛牌的台灣專業連接器上市櫃公司,也是中國解封後,今年第一家在A股掛牌的台商。

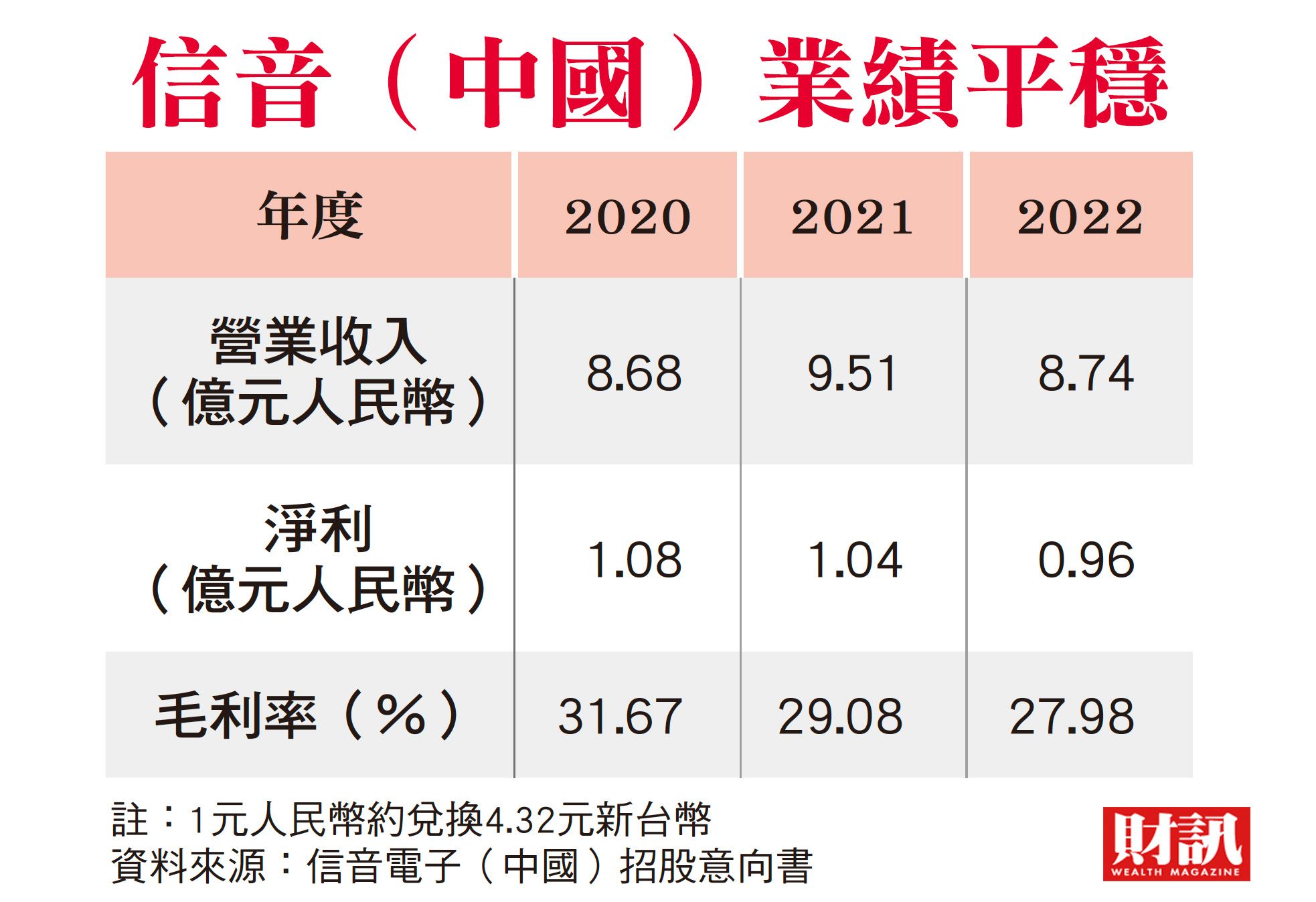

市場驚訝的是,信音電子(中國)打包了信音在大陸蘇州、中山、鹽城的3個工廠,以及美國和香港的據點,目前承載母公司9成的營收,這次在A股掛牌承銷,現增募得的資金將近40億元(9.03億元人民幣),而信音在台股的市值不過37億元。

專業經理人 大刀闊斧改革

信音電子(中國)董事長楊政綱坦言,募得的資金比招股書預期高出7成。外界好奇的是,連接器是所有訊號和電源間的橋梁,產品橫跨各領域、種類繁多,屬於充分競爭的行業。根據Bishop & Associates統計,2021年全球連接器市場約780億美元,前3大廠泰科、安費諾、莫仕的占比約35%,而信音近年的年營業額40億元上下,相當於1億餘美元,每股淨利在2元上下,只是再尋常不過的芸芸眾生之一,這次成功在A股出擊,究竟是如何辦到的?

「路演(Roadshow)的時候,好多基金經理人說董事長太厲害了,怎麼問都考不倒;還問我,他是不是槍手?」一路推動信音上市顧問諮詢的富拉凱投行董事長劉芳榮笑說,若按發行價格21元人民幣計算,相當於A股掛牌價本益比37倍,投資人顯然很捧場。

趕在掛牌之前,《財訊》記者先行到蘇州採訪,楊政綱果然怎麼問都能接招。原來,這位董事長是實打實的專業經理人,連接器產業資歷已超過36年,研發出身的他,待過國際第一大廠,也在大同集團與華新集團旗下企業做過事;參與過宣德上市,見證過連展的蘋果訂單成長,也待過中國企業。2015年被信音挖角時,正是信音步入虧損窘境的當下。

楊政綱回憶,台灣連接器與連接線公司大大小小300餘家,當年台灣電腦產業興盛,大家一窩蜂投入,大概2012年歐債風暴之後,整個電腦產業景氣衰退,業界降價搶單,「如果轉型轉得早,壓力就比較小,例如信邦;但信音當時8成營業額仰賴電腦市場,並沒有找到新方向,所以很辛苦。」

仔細盤點後,楊政綱發現信音因景氣不佳什麼案子都接,但一個案子進來,400萬元的模具投入跑不掉,1年投資金額達1.6億元以上,營收卻不成正比。於是他一進公司就砍掉一些案子,並打掉很多的庫存與老舊模具,終於在2016年重新步入獲利軌道。

舊瓶新酒 鎖定汽車與儲能

過去,有一段大刀闊斧,他說,信音畢竟是47年歷史的老牌連接器廠,工廠管理非常有制度,也有業界頂級的實驗室,只要走對市場,仍具潛力。信音創業初期跟著日本客戶,從音響連接器出發;後來步入電腦市場做電源連接器,再順勢演進到Type C連接器,因此,目前音頻連接器、電源連接器、Type C連接器產品都在筆電市場排名前段班。

「很多人說連接器是電子業的傳統產業,我不認為,應該是舊瓶裝新酒!」目前,信音的營收比重當中,筆電占52%、消費電子29%、汽車與其他19%,而未來的新酒,基本上鎖定的主軸是汽車與儲能兩大市場。

楊政綱很擅長從研發角度看市場,他提到,現在市場看好伺服器發展,信音確實也做了伺服器記憶體擴充插槽,但他很清楚伺服器連接器屬於高頻高速傳輸,「是另一個領域」,很多同業是買國外專利,並非真正從技術開發去做,「所以還不是信音短期內的主軸」。

但是對於汽車與儲能,楊政綱認為是3C連接器廠商的大好機會。「汽車電動化之後,很多機構省掉了,全部用連接線/器取代做傳輸,傳統汽車連接器廠商並不擅長3C連接器」,楊政綱根據統計數字推估,過去每台車大概使用200美元的連接器/線,新能源車則擴大到800美元,將近4倍。

不過他也坦言,汽車的高頻高速傳輸,大家都有基本技術,但汽車的高功率連接器是一大難處,既要做好又要讓車廠信任可靠度,需要時間。這幾年,楊政綱採取的作法,除了持續研發、認證,也用彈性、強烈配合意願、國際人脈網絡,甚至是較優惠的價格,逐步建構產品系列。例如,Type C打入歐洲汽車娛樂中控台的第一級供應鏈,間接供貨給歐洲各大品牌車廠;或者是打入中國電動自行車前2大品牌愛瑪、雅迪。

值得追蹤的是,楊政綱相當看好印度市場,信音已經切入印度最大電動摩托車品牌OLA的一個車款,最近他也去跑了另一家前十大的品牌HERO,「我們逐步經營印度市場。」另外,作為亞馬遜電子書、機器狗、電視、智能音箱等硬體的第一大連接器供應商,信音也跟著亞馬遜的連番併購,開始參與低軌衛星家用端的相關研發計畫。

提高綜效 勢必要啟動併購

但是現在有一個問題,「新酒」從無到有,固然會帶來高成長,但信音目前的問題是產品還不夠。「筆電連接器1顆零點幾美元,要增加收入多不容易?一個方法是找到有綜效的夥伴合作,開拓新市場。」楊政綱說,信音47年累積很好的客戶群,若能適當併購,就可以有更多籌碼請客戶給一兩個新案子試機會。

這其中,關鍵字是併購。楊政綱不諱言,其實過去兩年他都積極在找併購標的,這次A股掛牌募集的資金,比預期高,他也能在併購這一塊,有更多的發揮空間了。

在連續訪談的5個小時內,楊政綱從工廠、產品的技術細節、大大小小市場的現況,有問必答;信音的優劣勢,他也不避諱,也難怪中國基金經理人願意埋單。請他自評信音,他換個角度詮釋:「假設我要去投資連接器公司,我第1個要問的重點是客戶好不好做,因為有些產品只要殺價就進得去;第2是產品系列的困難度高不高,例如新能源車需要大電流大電壓,以及高速傳輸的技術,要有一定的技術積累。」他說,連接器這一行,技術很重要,如果對方講不出個所以然來,就不值得投資。

這次信音取得近40億元資金,可以朝楊政綱計畫的擴產、併購邁進,據悉IPO(首度公開發行)後,當地銀行也排隊等合作,進入良性循環,這也讓外界意識到,在全球供應鏈區域高牆下,「就地融資」這個現實議題。長期經營A股IPO市場的劉芳榮直言:「除非老闆不做大,台商的資金需求永遠是一個迫切的問題,就地融資不是只局限在中國,到泰國、越南、美國都要面對。」

其實除了就地融資,劉芳榮也認為,「人才問題比就地融資更嚴肅」。楊政綱附和,早年台灣的電子業靠股票激勵留才,他也在思索員工的股票激勵措施,如今順利掛牌,員工認股也可以規畫了。

A股上市 老董一等15年

其實,早在2008年,信音就有意到A股上市。劉芳榮回憶,2008年北京奧運前5天,他們就到證監會洽詢,沒想到這一走就是15個年頭,「奧運都辦了3屆,證監會主席也換了5任。」說起來,倒要佩服信音創辦人甘信男董事長的意志,連擔任15年上市顧問的劉芳榮都坦承,曾經以為上市無望了。

原來,信音這15年幾乎把中國證券改革都走了一遍,2011年就提出深圳IPO申請,2012年馬上碰到中國證監會有史以來第一次全面財務大核查,一切審核暫停;2013年因為信音業績下滑自行撤件。2015年轉往新三板掛牌,同年中國證監會又第2次暫停審查;直到2020年深圳創業板實施註冊制,才進行到最後的掛牌。

在台股,信音是很典型的中小型電子股,以其在台股37億元的市值,要募集40億元資金幾乎是不可能的任務,這家公司採用的方法不見得適合其他企業,但是卻丟出了兩個議題:第1,中小型連接器廠如何趁著汽車等市場新機會出現時,充分把握;第2則是海外就地融資與留才問題。這次A股上市,甘信男從63歲等到78歲,也充分授權給專業經理人,帶給外界的,是更多省思。

Profile:信音電子(中國)

上市板塊:深交所A股創業板上市日期:2023.07.17主要產品:連接器(筆電52%、消費電子29%、汽車與其他19%)董事長:楊政綱大股東:台灣信音持股61.2%發行價格:21元人民幣市值:48.5億人民幣(7/17收盤)

留言列表

留言列表