戒掉「投資呆老病」,找回100%的賺錢力

2019-06-30

作者: 楊洋

面對台股史上最長的萬點行情,身為投資人的你,賺好、賺滿了嗎?答案或許不盡然,因為你可能遇上了「明明可以賺更多,卻賺7%急著走人,然後股價再賣出後,上演噴出行情」,或者「聽信明牌目標價,不漲反跌,卻始終不願放手」,又或是「不明就裡地愈跌愈買,但股價卻始終不見起色...」。

小心!在沒戒掉這些投資壞毛病前,你很難成為「大賺小賠」的獲利贏家,因為許多在股市屹立不搖的投資高手,都是先從修正錯誤的投資習慣開始做起的。

新科諾貝爾經濟學得主、過去5年操盤績效擊敗99%同類型基金的「行為經濟學之父」理查.賽勒(Richard H. Thaler),曾在他的暢銷書《不當行為》一書提到,投資人最容易犯下「過度自信」「稟賦效應」「處分效果」的迷思,然後吞下投資失利的苦果;白話地說,就是「太過相信自己」「高估自己的持股價值,不願停損」,以及「買賣周轉率過高,錯失波段行情」。他主張,投資人只要修正這些「不當行為」,自然可以提高投資勝率。

記取錯誤的教訓 修正為日後的養分

的確,「從輸家變贏家」的台股投資大戶蕭明道,年輕時也曾因少年得志,因「過度自信」與「誤信明牌」犯下慘賠2億元教訓,憑藉著逐一修正錯誤,才又賺回3億元,東山再起。

原來,少年得志的蕭明道,曾在29歲賺足超過2億元的身家,但讓他破產的,竟是他當時自認最有把握的明牌福昌紡織。他回憶,1988年,當時他掌握到有市場重量級主力與福昌紡織公司派,將連手拉抬股價的消息,儘管明知股性極差,但篤信「內線消息」的他,盤算著福昌股本僅4億元,他只需調動資金率先卡位,就有機會搭上漲勢順風車,大撈一票。

沒想到,下了第一批資金後,福昌股價在大盤持續推升下,竟逆勢下跌,過往的戰績讓他蒙蔽的理智,認為這可能只是「主力洗盤」,非但沒停損,還「愈跌愈買」,甚至不惜向金主墊款持續買進。他從福昌30幾元時就一路買,它卻一路跌,股價跌到20元出頭時,他甚至異想天開,向金主墊款數億元,想自己當主力,沒想到股價跌破10元後,在墊款金主不斷催討利息下,只好讓他認賠出場。

過去4年賺2億的資產,不但一夕賠光,還負債1,000多萬元,更讓人為之氣絕的是,就在他斷頭出場沒多久後,股價一路飆漲到100多元,讓他嘗到「過度自信」與「不懂停損」的苦果,直到逐一修正自己的錯誤後,才又東山再起。

確實,技高一籌的台股贏家大戶,都需要經過修正投資錯誤的修練,更遑論資金有限的散戶投資人,唯有步步為營,才能持盈保泰。

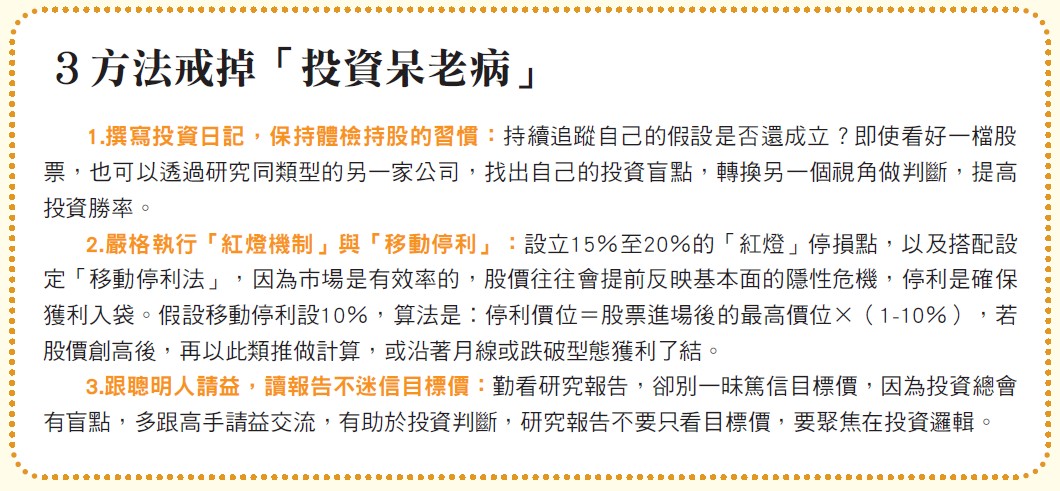

方法1〉撰寫投資筆記,警惕「過度自信」

身價億元的投資贏家戴成霖,就是透過寫投資筆記,培養盤感之餘,還能時刻修正自己的操作策略,例如每天寫下「5個觀察重點」與「檢視3個買進理由」。在觀察選項方面,每天可以透過「大盤多空走勢」「外資籌碼多空走向」「外資期貨的部位」「外資選擇權的部位」...寫下自己的投資看法。

在選股方面,從歷史經驗來看,例如投信法人都會在第4季出現作帳行情,若搭配外資法人資金挹注,就是值得留意布局的標的,其他像是正崴、原相、東陽,這些外資多有著墨的標的,都可納入觀察名單。

又比方說「照單全收多空消息」,也是最常見的投資偏誤。他指出,看新聞、看研究報告,都不能「只看標題」,即使看到利多,也要與同產業做比較與檢視,因為「過去的利多效應,不代表未來一定有用」。

舉例來說,上市公司往往在業績好的時期發行可轉債(CB),會被市場解讀為「利多」,然而CB發行對象都是特定人,因此多半會合理推斷大股東會認購CB之後,加上業績配合,便可做多拉抬股價,並在適當時機轉換成股票,進而賺到價差,故股價往往在訂價前先跌,訂價完成認購後開始漲升。

但以2015年光環股價走勢為例,當年光通訊產業一片看好,在媒體刊出光環發行5億CB消息沒多久,就從高檔120元附近,崩跌到次年元月的低點74元,如果當時仔細觀察公司本身,與同業華星光的獲利變化就會發現,公司獲利早就不如之前市場預期那般亮眼,若在百元止跌時貿然追進,對照後來的波段低點28元,簡直進入「高檔套房」。

其實,市場是很有效率的。當股價強勢拉回15%就是一個警訊,強勢拉回20%更是「拉警報」的紅燈區,一旦檢視當初投資的理由或線型破壞,就該停損出場。

方法2〉移動停利法,避免「出盈保虧」

今年32歲的人氣投資部落客「欣爺」,也是透過定期撰寫投資筆記,精進自己的投資策略。投資股市資歷長達18年的他,先是當了10年的軍人,直到3年前,才創業開設「櫻花廚藝生活館」做起廚具生意來。身價千萬的他認為,投資股票要「沒有壓力」才能客觀看待,除了正職與股票收入外,光是日本民宿的投資經營,每年也有10%的收益率,讓他即使遇到台股大跌震盪,也不至於亂了方寸,影響投資判斷。

曾經犯過許多投資錯誤的他,近年來,投資績效亮眼,2017年代表作包括大賺5成的彩晶、2個月倍數獲利的晶電。他以技術面為進場時機點為主,公司營收獲利為輔,也是透過不斷的投資練習,才得以提高投資勝率。

在行情大好時,欣爺會採用融資槓桿加速獲利,但透過「移動式停利」與嚴守「停損紀律」,讓他征戰台股多年以來,得以常保戰果。欣爺說,剛開始投資股票時,他最常犯的投資錯誤,就是「買賣周轉率過高,錯失波段行情」。

欣爺回憶,那時常常賺一點就跑,在股市頻繁殺進殺出的結果,常常每月退傭十幾萬元,損失金額也是好幾萬元;後來,他不但透過撰寫「投資日誌」逐一檢視自己的操作行為,並透過「移動式停利法」,修正自己投資偏誤,藉以增加投資勝率,強化他抱住大漲倍數飆股的信心。

擅長操作強勢股的他認為,在持股期間,總免不了有一段「上沖下洗」「箱型整理」的持股難熬期,要賺足大波段非但不容易,還可能被洗盤出場,落入「出盈保虧」的窘境;也就是當股票上漲時,會急著「先賣掉」,股票下跌時,反而「會續抱」。

為了避免在盤中震盪洗出場,欣爺建議,可透過「移動停利法」修正自己的操作偏誤。假設28元買進晶電,移動停利設10%,買進後最高到30元,則停利點就可以設在27元(30×(1-10%)=27),若股價跌到27元可考慮部分停利,若持續上漲超過27元,再以新的最高價位做計算。

方法3〉重視投資邏輯,戒掉目標價迷思

又或者可以沿著月線或型態做操作,當有效跌破就停損出場,回測上升趨勢線就伺機加碼,有了明確的進出場依據後,不但有機會賺足波段上漲行情,也不會在股價下跌時,死抱著不放,錯失獲利良機。例如晶電在股價橫盤整理大量突破、出現長紅K站上30元後,股價就一路沿著月線上漲,直到11月跌破月線約60元附近就是波段停利點。

此外,就是跟聰明人請益,因為即使再厲害的人,在投資決策上總是會出現盲點。比方說,在外資券商麥格理在2017年6月28日發表一篇研究報告,喊出「鴻海目標價上看200元」,投資人就不能盡信,反而是要閱讀外資報告的分析邏輯,而非篤信其中的目標價,因為以當時120元的價位,對照目前90幾元的價位來看,若當初不明就裡的貿然進場,損失可是2成的跌幅。

每一個進入股市投資的人,如果能學習別人所犯的錯誤,避免自己與別人一樣犯錯,不再重蹈覆轍,透過方法有紀律操作,相信也能像股市贏家一樣在股市賺到錢。

留言列表

留言列表