控盤力度左右股價漲跌〉洞悉主力心態 找出順勢投資方向

2019-09-14

作者: 范梓弘

https://www.wealth.com.tw/home/articles/22185

在兩岸都是著名財經講師的謝佳穎,股市資歷洋洋灑灑。從股市軟體工程師,接著加入投顧,在電視上解盤,後來到投信與自營商擔任操盤手,股海歷練將近30年,中間歷經郭婉容事件與多次金融風暴,在同期投顧老師多退出市場的情況下,他仍舊屹立不搖。

謝佳穎近期常駐上海,在財經節目上解盤陸股,不過對於台股仍有布局,近期最得意的成績是以12元投資友威,不到半年就獲利近2倍出場。

股海30年經歷扎實

洞悉主力控盤心態

從大學畢業就進入軟體公司工作,因為公司轉型開發股市軟體,因緣際會成為教導客戶使用軟體的推銷員,進而踏入股市分析領域,當時他的客戶包括台灣最早期的投顧老師,這也讓他轉而擔任投顧老師。之後在操盤手時代,他學習「開盤法」與日本主力控盤「洗盤手法」,更深入了解主力的控盤方式,著有《主力控盤操作學》《主控戰略K線》,技術大師蕭明道更讚賞謝佳穎「技術分析理論根柢扎實,深具實戰經驗」。

他的輝煌戰役早在1993年在17塊多買進台苯,隨著塑化景氣轉好、原油價格上漲的情況下,順勢操作,直到70多元賣出,獲利超過3倍。但獲利了結後,台苯的股價還持續飆漲到129元。

回過頭來看,謝佳穎發現,賣出的時候,正是主力洗盤的時候,當初看到價量背離,股價大漲但成交量不出,所以趕緊賣股,但是,「不是說往上漲就一定要價量配合,在飆漲的時候,也可能是股價背離的走勢,等到股價爆量出來,反而才會是高點。這就是一般對成交量的迷失,只用成交量去分析籌碼不一定是對的。」

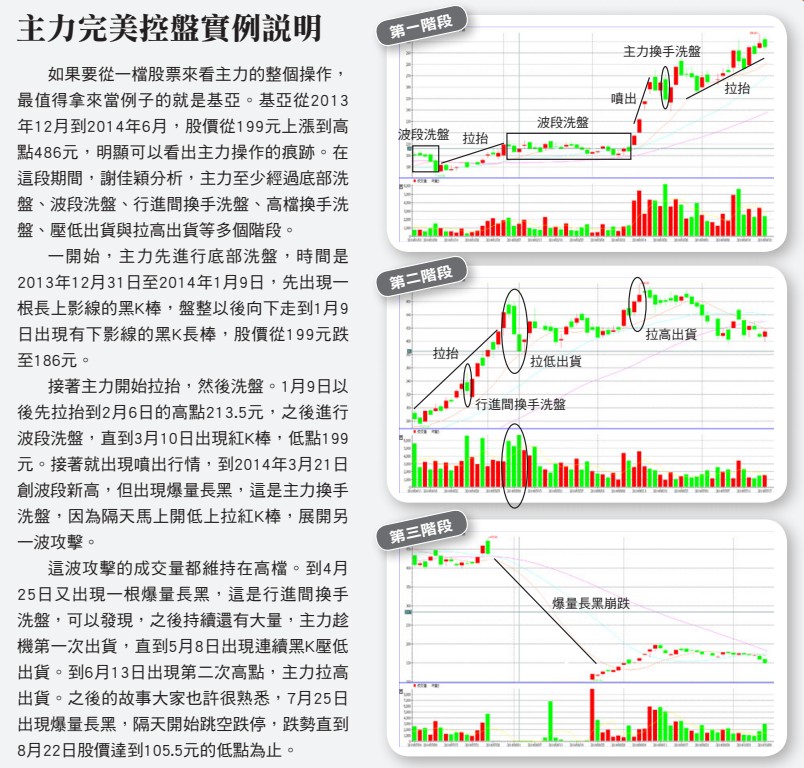

其實主力控盤不外乎布局、洗盤、軋空、出場等手法,謝佳穎提到,每個手法都可以從籌碼面的角度來觀察。

第一部曲〉底部布局吃貨

從筆均量觀察主力著墨痕跡

底部布局是主力要介入一檔股票的第一步。通常底部進場的主力會布局至少半年以上,默默吃貨,大部分人很難察覺。謝佳穎建議,可以使用一般人比較少注意的筆數平均量(簡稱筆均量)來觀察。

筆均量是指該檔股票當日的總成交量除以總成交筆數。因此代表當日的成交是散單,還是主力單,不過必須歷經數月的追蹤。由於主力底部吃貨是一個過程,因此連續幾天的筆均量都維持大單時,可以參考筆均量的平均曲線,例如發現5天均值曲線大幅突破20天均值曲線時,可以作為「大單增溫」的研判。

當股價呈現底部狀態時,兩條平均線維持水平移動,代表主力尚未進場,若股價還未明顯上漲,但是5日均量線開始出現明顯的上升,表示開始有大單買進。如果發現了這種底部的筆均量比股價提早出現揚升,就應該特別的關注列入追蹤。

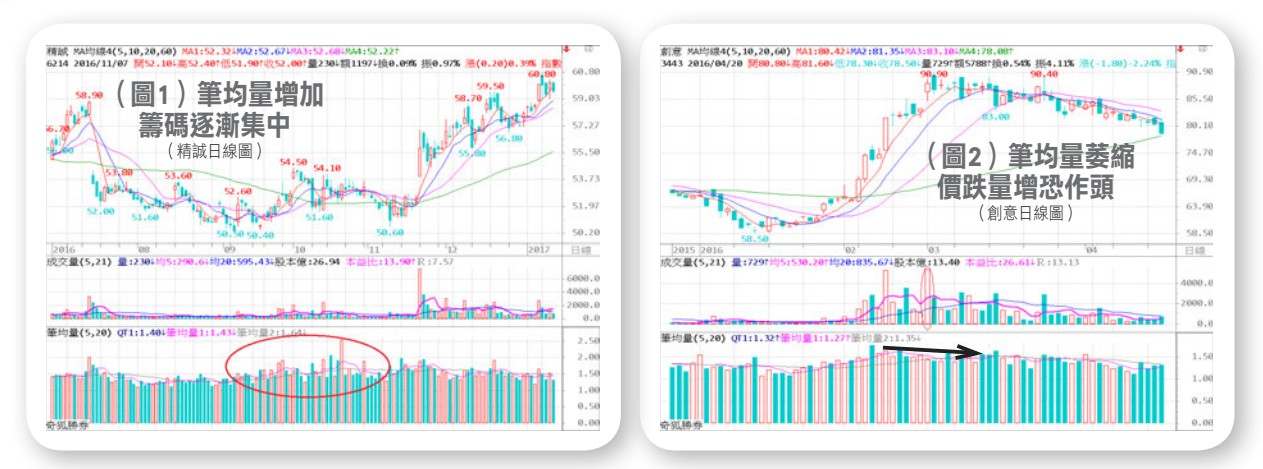

舉例來說,精誠在2016年7月14日除權後,股價在11月21日拉升前,整理了將近4個多月。這段期間成交量仍維持低量,筆均量常態的月均值為1.25張左右,等於每一筆撮合成交1250股,到了10月中旬,每一筆撮合成交1600股,在成交量還沒有大幅升溫前,暗示主力大單籌碼逐漸集中(詳見圖1)。

另外,觀察股價末段行情,也可以參考筆均量,如果高檔出現連續大漲後,震盪再創新高的大紅K棒拉升,觀察筆均量並未出現大量,或是再創新高時,應特別提高警覺,這說明主力可能要利用大漲掩護分散出貨。求其價漲量增,但筆均量明顯萎縮,接著價跌量增、筆均量卻放大,這些都是研判背離的要點(詳見圖2)。

第二部曲〉拉高與洗盤

爆量長黑洗籌碼 觀察量縮後發展

當主力發動攻勢,股價可能連幾天急衝漲停,漲停沒打開前,成交量一定很少,這時就要判斷量縮急攻是主力準備換手,還是出貨。

為什麼主力要換手呢?因為隨著股價上漲,這時主力掌控盤勢的力量會減少。想像一下,一張股票20元的時候,準備20億可以買10萬張,但漲到40元的時候,20億只能買5萬張,因此隨著股價上漲,主力能控盤的力道減少。

謝佳穎提到,雖然主力在拉抬股票時有賺錢,但每天開盤做量有成本,如果要讓股票繼續維持上漲動能,需要其他資金進來,讓外圍籌碼的主力拉抬。

這時就需要洗盤。謝佳穎解釋,通常是股價碰到頸線壓力準備突破的時候,因為頸線代表著過去有一群人在高點被套牢,這些籌碼可能看到股價在上漲,有解套的機會,這樣的散戶籌碼並不穩定。

除了套牢籌碼,主力也想排除跟著主力上車的散戶跟單。這些底部跟單已經搭著大戶的順風車賺了一波,看準漲勢反轉就會馬上獲利了結,這也是不穩定的籌碼。所以主力如果還想要繼續拉抬,就會用洗盤讓套牢籌碼與跟單散戶拋出持股,甩掉這些浮動的籌碼,然後再次上攻。

這時最常出現的現象是爆量長黑K棒,引起散戶驚慌趕快賣出,接著就會在2天內馬上量縮,然後再次上攻。一般來說,這時成交量會縮到在前一波大量的1/4左右。如果看到這種情況,他建議,投資人可視持股成本判斷接下來的操作。原本套牢的人可以先行出場,至於搭上底部跟單的人則不一定要馬上出場,可以觀察主力未來2天的表現,如果量縮之後隔天跳空開高,表示主力還要續拉一波,就可以繼續搭順風車。

第三部曲〉軋空

券資比偏高回補力道相對強

軋空行情是另一個主力常見的操作手法。其實大部分散戶都是做多,很少放空,因此主力想要讓散戶覺得做空能夠賺錢,通常都會試著在線圖上讓散戶覺得這檔股票正在震盪作頭,股價將急轉直下。實際上,主力希望拉升股價,讓原本做空的散戶被迫回補。

在此之前,投資人可以透過券資比觀察。融券是指投資人借錢來賣出股票做空,融資則是借錢來買進股票做多。通常券資比都在10%以內,也就是說,如果融資餘額有1萬張,那融券餘額大概在1000張以內。如果券資比拉高到20%以上就算是異常。照市場經驗,股本小、籌碼輕且融券率高的股票,常會被主力拿來當作軋空標的,而券資比偏高的個股,只能說軋空力道相對可期,但不一定會有軋空行情,是投資人需要留意的。

第四部曲〉出貨

爆大量跌破前波低點是警訊

很多時候,一檔股票爆量不一定是換手,也很有可能是主力打算出貨。出貨的共同特色是成交量大增。謝佳穎解釋,對於強勢股來說,在創波段新高、爆量換手大漲之後,隔天出現大幅量縮,也許還有一波走勢,但是如果之後卻出大量,就可能是主力出場的訊號,要很小心。

因此,如果出現大量,而且跌破低點就要出場。至於低點怎麼判斷?他建議,如果有跳空就要看缺口,沒有跳空,收盤跌破前波低點就要出場。如果盤勢很強,主力可能利用散戶的買盤高檔出貨,這時就會出現紅K棒,有時盤勢較弱,主力為了出場,不惜下殺,這時就會出現黑K棒,在低檔出貨。不管如何,成交量都會很大。

謝佳穎認為,投資人最大的毛病還是追高殺低,學會看懂成交量非常重要。尤其股價出現高檔爆量,最好留意2天內要止跌,若不如預期,可能就會繼續下殺。

3月初,台股還在萬點關卡徘徊,投資人都在關心有沒有辦法站上萬點。謝佳穎從籌碼的角度來觀察,以2015年萬點的月均量1050億元來看,如果月均量沒有到達這個數字,那萬點可能曇花一現,投資人就要小心為妙。

留言列表

留言列表